发布时间:2024-07-10作者:

为了贯彻落实中央经济工作会议和《政府工作报告》的部署要求,通过结构性减税降费政策支持科技创新和制造业发展,工业和信息化部办公厅、财政部办公厅、国家税务总局办公厅于2024年6月24日发布了《关于2024年度享受增值税加计抵减政策的先进制造业企业名单制定工作有关事项的通知》(工信厅联财函【2024】248号)。

本文将对通知内容进行解读,并分享我们的观察及建议。

法规出台背景

工业和信息化部办公厅、财政部办公厅、国家税务总局办公厅于2024年6月24日发布《关于2024年度享受增值税加计抵减政策的先进制造业企业名单制定工作有关事项的通知(工信厅联财函【2024】248号),以细化、规范符合条件的先进制造业企业充分享受增加税加计抵减的税收优惠。

之所以出台此份文件,我们分析原因如下:

其一,增值税加计抵减政策在一定程度上与增值税环环抵扣的特点存在冲突。服务型企业所提供产品一般为一次性消费的无形服务,不会继续流转形成重复的加计抵减;而制造业企业增值税加计抵减,产业链越长会形成多次、重复的加计抵减。

因此,248号作为一份程序性文件仍加入了部分政策性规定:对制造业企业采用委托加工方式形成的销售额不得计入制造业产品销售额。

其二,先进制造业加计抵减政策实行清单管理,在实际执行中介于审批制与自愿申报制之间的备案制,需要给予纳税人规范的执行指引。

文件主要内容

01

享受资格

在2024年内具备高新技术企业资格;

2023年1月1日至12月31日期间,从事制造业业务相应发生的销售额合计占全部销售额比重50%(不含)以上;

参照《国民经济行业分类》(GB/T 4754—2017)中“制造业”门类(C类)确定制造业行业。

02

委外加工的处理

对于企业委托外部进行生产加工,本身不从事产品的生产加工,相关销售额不计入制造业产品销售额;

受托企业满足本通知相关规定的情况下,受托企业的加工费可计入从事制造业业务相应发生销售额。

03

分支机构

在申报的总公司具备高新技术企业资格且所属行业为制造业的情况下,独立核算的非汇总申报的分支机构可以单独享受政策,但需要分别计算销售额及比重,再由分支机构所在地三部门确定能否享受政策,并相应确定名单。

04

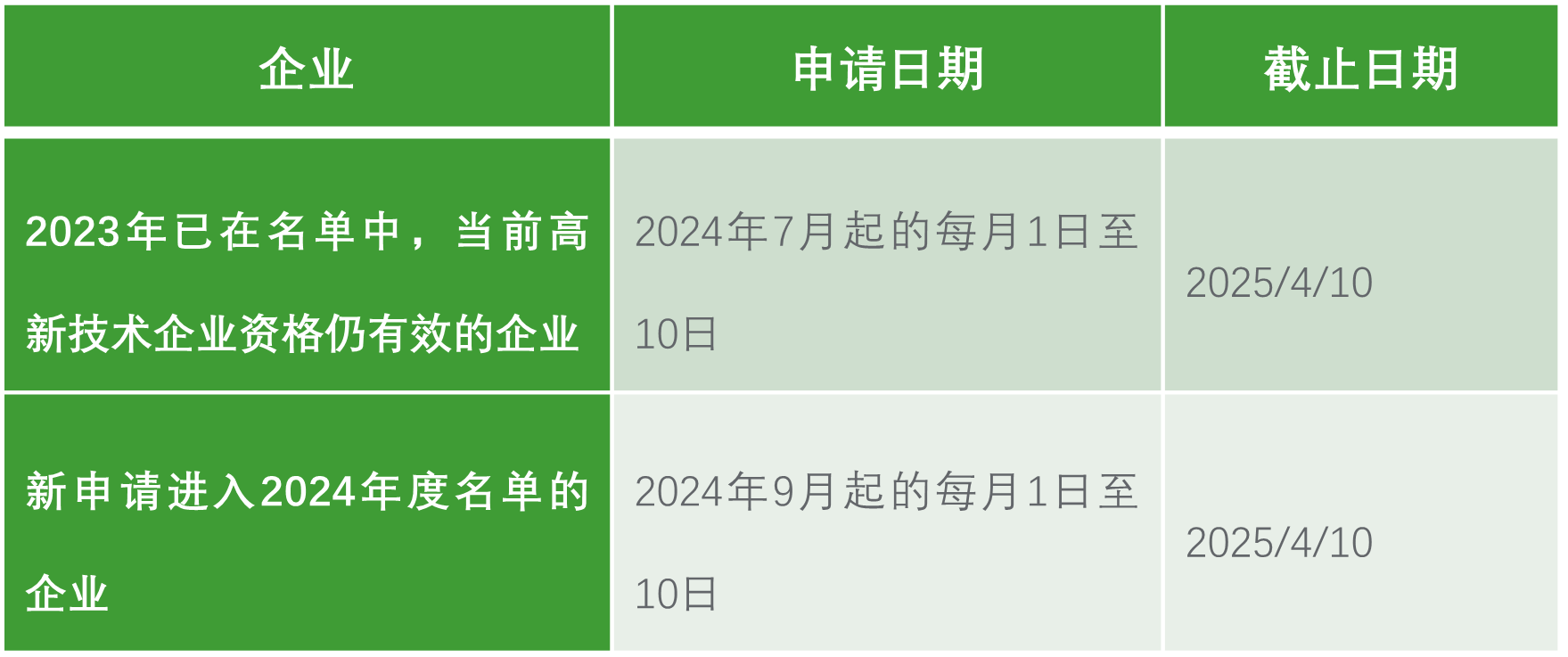

申报时间

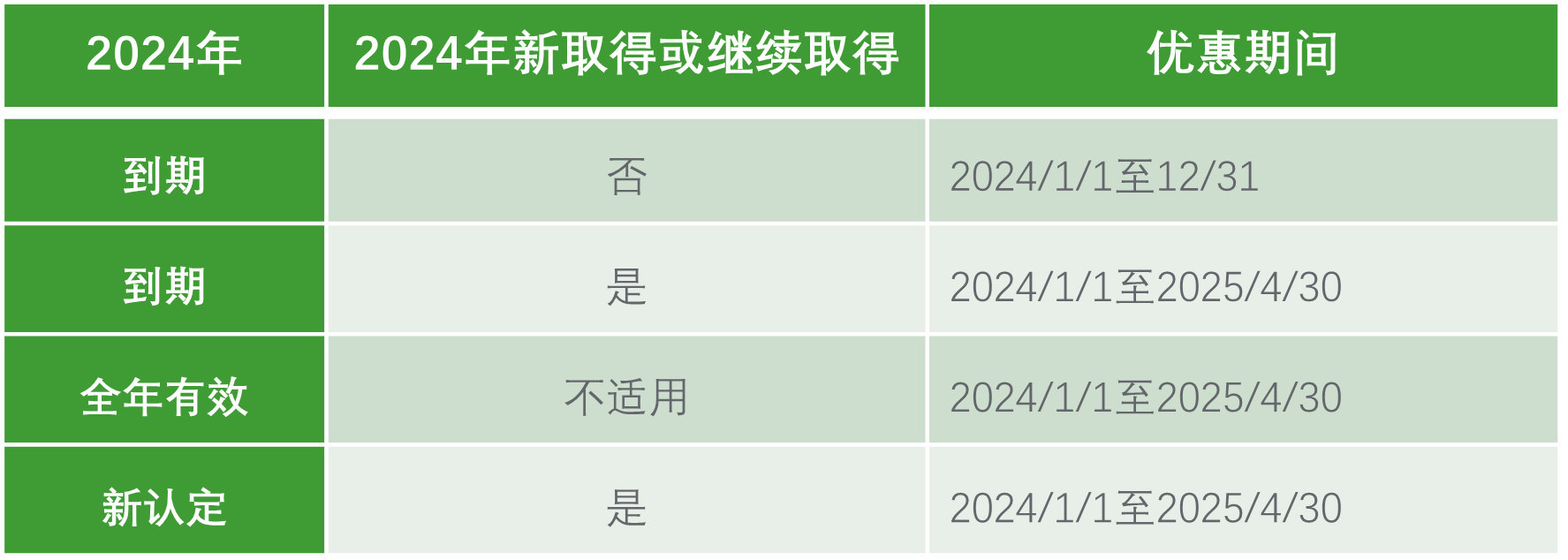

05 优惠期间

06 后续管理 企业发生更名、整体迁移或与认定条件有关重大变化的,需要履行报告、变更、提交说明资料等一系列工作后,再由三部门确定后续能否继续享受政策的条件。